La Determinación Presuntiva Realizada por el SAT

5/5

()

Información de este libro electrónico

Javier Alejandro Sánchez Vega

Originario de la Ciudad de México, egresado de la Universidad de Negocios ISEC, en las carreras de Contador Público y Licenciado en Derecho, también de la Maestría en Fiscal. Realizó el servicio social en la Secretaría de Hacienda y Crédito Público (SHCP) en el área de auditoría fiscal, participando en el programa “Fiscalización permanente”. Es egresado de la Barra Nacional de Abogados, obteniendo el grado de Maestro en Derecho Administrativo y Fiscal, y Doctorante en Derecho.

Relacionado con La Determinación Presuntiva Realizada por el SAT

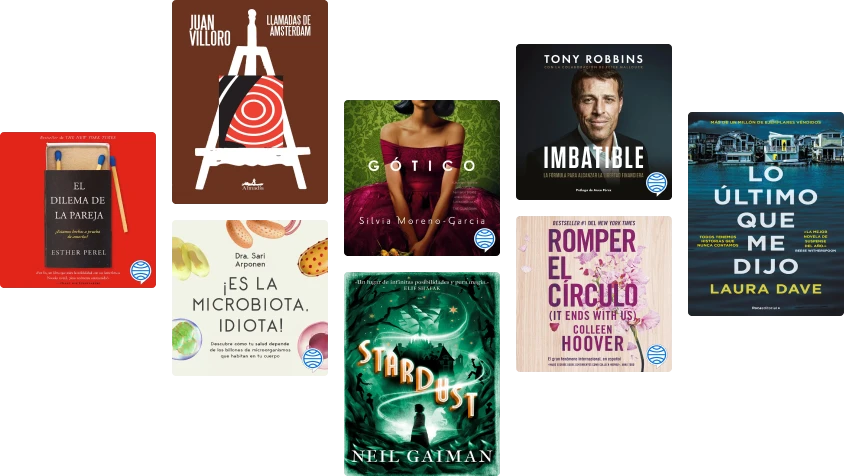

Libros electrónicos relacionados

Pensamiento estratégico en el litigio fiscal: Su aplicación para la solución de conflictos a favor del contribuyente Calificación: 5 de 5 estrellas5/5Régimen simplificado de confianza (RESICO) 2022: De personas físicas y de personas morales Calificación: 5 de 5 estrellas5/5Criterios no vinculativos Calificación: 5 de 5 estrellas5/5Tips fiscales: Aspectos relevantes que deben tener en cuenta las personas morales del régimen general Calificación: 5 de 5 estrellas5/5Arrendamiento de inmuebles. Personas físicas. Guía práctica. Régimen fiscal 2019 Calificación: 4 de 5 estrellas4/5Todo lo que usted necesita saber acerca del costo de ventas fiscal 2016 Calificación: 5 de 5 estrellas5/5Mecanismos De Defensa Fiscal Bajo El Sistema Normativo Mexicano Calificación: 5 de 5 estrellas5/5Código Fiscal de la Federación Calificación: 0 de 5 estrellas0 calificacionesLas facultades discrecionales de la autoridad fiscal Calificación: 5 de 5 estrellas5/5Régimen fiscal de los ingresos por actividades empresariales y profesionales. Personas físicas 2019 Calificación: 0 de 5 estrellas0 calificacionesLa contabilidad electrónica y el comprobante fiscal digital Calificación: 5 de 5 estrellas5/5Régimen de Incorporación Fiscal. Personas físicas 2019 Calificación: 0 de 5 estrellas0 calificacionesAnálisis práctico de ISR e IVA Calificación: 4 de 5 estrellas4/5Pago referenciado DyP Calificación: 0 de 5 estrellas0 calificacionesDerecho procesal fiscal y aduanero Calificación: 4 de 5 estrellas4/5Guía práctica de ISR 2024: Personas morales Calificación: 3 de 5 estrellas3/5Guía práctica de ISR. Personas morales 2016 Calificación: 5 de 5 estrellas5/5Guía práctica de ISR. Personas físicas 2019 Calificación: 4 de 5 estrellas4/5Dictamen fiscal de acuerdo con las normas internacionales de auditoría Calificación: 0 de 5 estrellas0 calificacionesPagos provisionales, definitivos y estatales de ISR e IVA. Personas físicas 2019 Calificación: 0 de 5 estrellas0 calificacionesGuía práctica de ISR 2024: Personas físicas Calificación: 0 de 5 estrellas0 calificacionesGuía práctica de ISR 2022: Personas físicas Calificación: 0 de 5 estrellas0 calificacionesSoluciones al régimen fiscal del fideicomiso mexicano Calificación: 0 de 5 estrellas0 calificacionesGuía práctica de ISR: Personas físicas 2017 Calificación: 4 de 5 estrellas4/5Precios de transferencia Calificación: 0 de 5 estrellas0 calificacionesEl principio de legalidad tributaria: Una aproximación al derecho fiscal mexicano Calificación: 3 de 5 estrellas3/5Guía práctica fiscal 2025: ISR, IVA, IMSS e Infonavit Calificación: 0 de 5 estrellas0 calificacionesAnálisis integral de las deducciones 2019 Calificación: 4 de 5 estrellas4/5Guía práctica de IVA 2022 Calificación: 0 de 5 estrellas0 calificaciones

Impuestos para usted

Manual de Impuesto al Valor Agregado. Parte general 2018 Calificación: 5 de 5 estrellas5/5Constructoras. régimen contable, fiscal y de seguridad social 2019 Calificación: 2 de 5 estrellas2/5Adiós a tus Deudas: Descubre cómo salir permanentemente de tus deudas sin necesidad de ganar más o morir en el intento Calificación: 4 de 5 estrellas4/5Taller de prácticas fiscales 2023: ISR, IVA, IMSS, Infonavit Calificación: 5 de 5 estrellas5/5Constitución Política de los Estados Unidos Mexicanos 2017 Calificación: 5 de 5 estrellas5/5Soluciones al régimen fiscal del fideicomiso mexicano Calificación: 0 de 5 estrellas0 calificacionesHerencias, donaciones, cesión de derechos y otras figuras jurídicas. Tratamiento legal y planeación financiera y fiscal 2019 Calificación: 4 de 5 estrellas4/5Taller de prácticas Fiscales 2022: ISR, IVA, IMSS, Infonavit Calificación: 0 de 5 estrellas0 calificacionesGuía práctica de ISR 2022: Personas morales Calificación: 0 de 5 estrellas0 calificacionesArrendamiento de inmuebles: Personas físicas. Guía práctica. Régimen fiscal Calificación: 4 de 5 estrellas4/5Manual práctico de sociedades y asociaciones civiles 2020 Calificación: 0 de 5 estrellas0 calificacionesTaller de prácticas fiscales 2024: ISR, IVA, IMSS, Infonavit Calificación: 0 de 5 estrellas0 calificacionesLa estrategia fiscal y el fideicomiso Esquemas reportables al SAT Calificación: 0 de 5 estrellas0 calificacionesDerecho procesal fiscal y aduanero Calificación: 4 de 5 estrellas4/5Administración integral del condominio.: Marco legal, aspecto contable-financiero y régimen fiscal Calificación: 4 de 5 estrellas4/5Previsión social: Guía práctica. Fiscal, laboral y de seguridad social Calificación: 0 de 5 estrellas0 calificacionesEnajenación y adquisición de bienes. Personas físicas 2019 Calificación: 0 de 5 estrellas0 calificacionesContabilidad electrónica y su envío a través del Portal del SAT 2020 Calificación: 0 de 5 estrellas0 calificacionesProntuario de Amparo 2019 Calificación: 5 de 5 estrellas5/5Cómo elaborar un proyecto de investigación: Aplicación práctica de las Normas Internacionales de Auditoría Calificación: 4 de 5 estrellas4/5Análisis práctico de ISR e IVA Calificación: 4 de 5 estrellas4/5Análisis práctico de ISR: Personas físicas y morales Calificación: 0 de 5 estrellas0 calificacionesCuca y Cufin 2023: Tratamiento fiscal Calificación: 5 de 5 estrellas5/5SIDEIMSS: Guía para su elaboración Calificación: 0 de 5 estrellas0 calificacionesLa contabilidad electrónica y el comprobante fiscal digital Calificación: 5 de 5 estrellas5/5Cuca y Cufin 2020: Tratamiento fiscal Calificación: 0 de 5 estrellas0 calificacionesViáticos 2018: Análisis integral del concepto, sus consecuencias laborales, fiscales y de seguridad social Calificación: 4 de 5 estrellas4/5Régimen fiscal de los ingresos por actividades empresariales y profesionales. Personas físicas 2019 Calificación: 0 de 5 estrellas0 calificacionesGuía práctica de ISR 2025: Personas físicas Calificación: 0 de 5 estrellas0 calificaciones

Comentarios para La Determinación Presuntiva Realizada por el SAT

1 clasificación1 comentario

- Calificación: 5 de 5 estrellas5/5

Aug 14, 2023

Una forma muy clara de explicar el concepto principal, su problemática y las propuestas que ofrece.

Vista previa del libro

La Determinación Presuntiva Realizada por el SAT - Javier Alejandro Sánchez Vega

Los mexicanos, por disposición contenida en el artículo 31, fracción IV de nuestra Constitución Federal, tenemos la obligación de contribuir al gasto público de manera proporcional y equitativa que dispongan las leyes de la materia, siempre y cuando se realicen las situaciones jurídicas o de hecho, previstas en dichas leyes fiscales vigentes durante el lapso en que ocurran, y el Estado o sus organismos descentralizados tienen el derecho de percibir recursos provenientes de contribuciones. Cuando no cumplimos con esa obligación nos podemos ubicar en los supuestos de la determinación presuntiva por parte de las autoridades fiscales al ejercer sus facultades de comprobación.

Al respecto, cabe mencionar que las autoridades fiscales tienen atribuciones legales para ejercer sus amplias facultades de comprobación, debiendo apegarse a las disposiciones que las regulan, de no ser así los contribuyentes cuentan con derechos para interponer medios de defensa ante aquellos actos que violen sus garantías constitucionales.

En la actualidad son muchos los contribuyentes que pueden ser objeto del ejercicio de las facultades de fiscalización de las autoridades fiscales y que estas les determinen créditos de manera presuntiva, en la mayoría de los casos pueden ser considerados excesivos, confiscatorios y ruinosos.

Consideramos que son diversos los problemas que originan el incumplimiento de las obligaciones fiscales por parte de los contribuyentes, uno de ellos es la complejidad de la terminología que se utiliza en materia fiscal, por tal motivo, creemos que es necesario entender el significado de diversos términos y sus aspectos generales, para que el usuario cuente con una guía de fácil comprensión de los temas tratados en los capítulos de esta obra.

Algunas de las causas de incumplimiento pueden ser: la desinformación al respecto, la falta de interés en la materia, el desconocimiento de su situación fiscal por no contar con una estructura administrativa adecuada o no apoyarse en asesores profesionales en esta especialidad, el desconocimiento de sus obligaciones de acuerdo con su régimen fiscal, por falta de liquidez incurren en omisión o incumplimiento de sus obligaciones, o bien, puede tratarse de contribuyentes que, con conocimiento de causa, su conducta se inclina a la comisión de un delito de carácter fiscal, es decir, en este último caso el contribuyente se arriesga

al cometer un delito, por buscar un ahorro

en el pago de contribuciones fiscales.

Al respecto, cabe recordar que las autoridades fiscales tienen amplias facultades de comprobación

, con el fin de incrementar la recaudación tributaria y ejemplificar con sanciones económicas y, en algunos casos, con penas de privación de la libertad a los contribuyentes que cometan alguno de los delitos fiscales contenidos en el Código Fiscal de la Federación, ya sea directa o indirectamente.

La Secretaría de Hacienda y Crédito Público (SHCP) a través del organismo descentralizado denominado SAT (Sistema de Administración Tributaria) se encarga de orientar, aplicar medidas recaudatorias, ampliar la base tributaria (de contribuyentes cautivos), fiscalizar a los contribuyentes y presentar querellas por la presunción de la comisión de delitos fiscales. Este organismo se creó por iniciativa del Poder Ejecutivo e inició sus actividades el 1 de julio de 1997.

Asimismo, es importante señalar la intensa publicidad que las autoridades hacendarias han hecho con el firme propósito de evitar la evasión, elusión y defraudación fiscal, para promover el cumplimiento en forma correcta y oportuna.

También es relevante considerar las amplias facultades de fiscalización

de las autoridades fiscales, incluyendo la fiscalización electrónica, la cual se ve fortalecida con la llamada plataforma del SAT

, solución integral

o nueva plataforma del SAT

.

Finalmente y sin restarle importancia, hay que hacer valer los derechos que tenemos los contribuyentes e interponer los medios de defensa fiscal cuando se afecte nuestra esfera jurídica o nuestros derechos constitucionales. Para conocer lo relativo a la determinación presuntiva del SAT se propone la presente obra como guía para los diversos interesados en el tema.

p-18.jpgAntes de la llegada de los españoles y debido al tipo de procedimiento oral que existía entre los aztecas, las presunciones no se desarrollaron, sino hasta la colonización en que se empezó a hacer uso de estas al aplicarse los cuerpos normativos españoles que rigieron a nuestro país, entre ellos, las siete partidas, en donde se hacía una especie de clasificación atendiendo al grado de probanza, de tal modo que había presunciones violentas, medias y leves, por lo tanto, era necesaria la prudencia del magistrado para tomar en consideración las pruebas aportadas y admitir las que verdaderamente demostraran algo.

En el México independiente, las presunciones son reguladas desde el primer Código de Procedimientos Civiles que data de 1872, en el Capítulo XII, Título VI, cuyo contenido es muy similar al que hoy consagra el Código para el Distrito Federal. Asimismo, en el segundo Código procesal de 1880 se vuelve a regular la figura de la presunción en los mismos términos, haciendo algunas precisiones acerca de la presunción humana. En el tercero de los Códigos del año 1884 se trascribe literalmente en el Título V, Capítulo XI, el articulado del anterior.1

12288.png1 Pérez Becerril, Alfonso (2001). Presunciones tributarias en el derecho mexicano, México, Porrúa, pp. 13 y 14.

p-20.jpg1.1 Generalidades

El Derecho Fiscal se distingue de otras ramas del Derecho por:

I. Amplitud de normas. Se encuentra regulada por diversas leyes fiscales, el Código Fiscal de la Federación, los reglamentos de las leyes y el Código, decretos, circulares, resoluciones misceláneas, jurisprudencia y criterios normativos, entre otros.

II. Versatilidad. Las leyes fiscales sufren cambios constantes, lo que provoca que los contribuyentes las desconozcan y cometan errores o incumplimiento por esa razón.

III. Interpretación. Las leyes fiscales, en caso de controversia, se sujetarán a la interpretación del Tribunal Federal de Justicia Fiscal y Administrativa y de otros órganos Judiciales.

IV. Aplicación estricta. Con fundamento en lo ordenado por el artículo 5 del Código Fiscal de la Federación: "las disposiciones fiscales que establezcan cargas a los particulares y las que señalan excepciones a las mismas, así como las que fijan las infracciones y sanciones, son de aplicación estricta. Se considera que establecen cargas a los particulares las normas que se refieren al sujeto, objeto, base, tasa o tarifa.

Las otras disposiciones fiscales se interpretarán aplicando cualquier método de interpretación jurídica. A falta de norma fiscal expresa, se aplicarán supletoriamente las disposiciones del derecho federal común cuando su aplicación no sea contraria a la naturaleza propia del derecho fiscal".

El marco normativo del Derecho Fiscal lo constituye, en primer término, la Constitución Política de los Estados Unidos Mexicanos que es el ordenamiento jurídico en donde se encuentran contenidas todas las disposiciones en materia fiscal, las cuales, precisamente regulan lo concerniente al Derecho Fiscal, como lo establecen diversos artículos, en principio, el numeral 31, fracciones VII y XXIX, las cuales se refieren a las facultades del Congreso de la Unión para imponer las contribuciones que satisfagan el presupuesto de egresos; el 74, fracción IV, el cual se refiere a las facultades exclusivas de la Cámara de Diputados y el artículo 115, fracción IV, relativa a la integración de la hacienda pública de los municipios.

En segundo término se encuentra la Ley de Ingresos de la Federación, la cual contiene los conceptos sobre los que el Estado va a recibir ingresos en un ejercicio fiscal, así como el Presupuesto de Egresos de la Federación, documento que contiene las partidas asignadas a cada dependencia para llevar a cabo las erogaciones correspondientes al ejercicio fiscal, de acuerdo con lo dispuesto en el artículo 74, fracción IV, de la Constitución Federal.

En tercer término, todas las leyes fiscales, principalmente el Código Fiscal de la Federación, que es una ley general, en cuanto a las leyes especiales, se encuentran: la Ley del Impuesto Sobre la Renta, la Ley del Impuesto al Valor Agregado y la Ley del Impuesto Especial de Producción y Servicios, etc., que regulan cada uno de los impuestos a los que se refieren, así como la Ley de Contribuciones de Mejoras y la Ley Federal de Derechos.

En cuarto término, las que aun siendo leyes administrativas, contienen aspectos fiscales, entre ellas se encuentran las leyes del Instituto Mexicano del Seguro Social y del INFONAVIT.

Como ya se mencionó, el Derecho Fiscal es muy amplio y entre otras leyes de la materia se encuentran: la Ley Aduanera, la de coordinación fiscal y la Ley del Servicio de Administración Tributaria, así como las de Comercio Exterior.

1.1.1 Principios constitucionales en materia fiscal

Los principios constitucionales en materia fiscal están integrados por normas establecidas en la Constitución, y se refieren a la actividad tributaria del Estado y a las cuales debe sujetarse. Estas constituyen las garantías individuales y sobre estos principios, el autor Francisco Ponce Gómez, señala:

Principios derivados de los artículos constitucionales que garantizan ciertos derechos fundamentales de los individuos, que constituyen las garantías individuales, las cuales no pueden ser violadas, coartadas ni restringidas para la actividad tributaria del Estado; estos artículos son los siguientes: 1º, 13, 14, 16 párrafos primero y último, 17, 21, 22 y 28.¹

Adicionalmente, analizamos lo relativo a la base constitucional que establece la obligación de pagar contribuciones, previstas por el artículo 31, fracción IV, así como el artículo 73, fracción VII, que otorga facultades al Congreso de la Unión para imponer las contribuciones necesarias para cubrir el gasto público y el artículo 124, el cual establece el principio constitucional para determinar la competencia federal o local para imponer contribuciones.

Artículo 1

Este artículo constituye el primer principio constitucional del Derecho Fiscal y protege los derechos fundamentales, precepto legal conforme al cual, en los Estados Unidos Mexicanos, todos los individuos gozan de la protección y garantías que establece la propia Constitución Federal, las que no pueden ser restringidas ni limitadas, sino en la forma y términos que la misma establece; esto es, la actividad tributaria del Estado no debe impedir, coartar o limitar el ejercicio de los derechos reconocidos por la Constitución; es decir, que conforme a este artículo, las leyes impositivas deben obligar a todos los individuos, de igual manera, sin discriminar o hacer distinción entre aquellas que se ubiquen en el mismo supuesto que la ley señala como hecho generador del crédito fiscal, ya que todos los contribuyentes tienen los mismos derechos y obligaciones.

Con la finalidad de profundizar el alcance y contenido de este importante precepto legal que protege los derechos humanos, se reproducen las Tesis de Jurisprudencia y los criterios relacionados:

Décima Época

Instancia: Tribunales Colegiados de Circuito

Fuente: Semanario Judicial de la Federación y su Gaceta, Libro XIX, Abril de 2013, Tomo 3.

Registro: 2003350.

Tesis: Aislada

Tesis: I. 4º.A.9.K (10ª.)

Materia (s): Constitucional.

Página 2254.

PRINCIPIOS DE UNIVERSALIDAD, INTERDEPENDENCIA, INDIVISIBILIDAD Y PROGRESIVIDAD DE LOS DERECHOS HUMANOS, EN QUE CONSISTEN.

El tercer párrafo del artículo 1º de la Constitución Política de los Estados Unidos Mexicanos dispone, entre otras cuestiones, que todas las autoridades, en el ámbito de sus competencias, tienen la obligación de promover, respetar, proteger y garantizar los derechos humanos de conformidad con los principios de universalidad, interdependencia, indivisibilidad y progresividad, los que consisten en lo siguiente: i) universalidad: que son inherentes a todos y conciernen a la comunidad internacional en su totalidad, en esta medida, son inviolables, lo que no quiere decir que sean absolutos, sino que son protegidos porque no puede infringirse la dignidad humana, pues lo razonable es pensar que se adecuan a las circunstancias; por ello, en razón de esta flexibilidad es que son universales, ya que su naturaleza permite que, al amoldarse a las contingencias, siempre estén con la persona. En relación con lo anterior, la Corte Interamericana de Derechos Humanos (Caso de la Masacre de Mapiripán vs Colombia) ha señalado que los tratados de derechos humanos son instrumentos vivos, cuya interpretación tiene que acompañar la evolución de los tiempos y las condiciones de vida actuales, interpretación evolutiva que es consecuente con las reglas generales de interpretación consagradas en el artículo 29 de la Convención Americana sobre Derechos Humanos, así como las establecidas por la Convención de Viena sobre el Derecho de los Tratados. De ahí que dichos derechos, dentro de sus límites, son inalterables, es decir, que su núcleo esencial es intangible; por ello, la Norma Fundamental señala que ni aun en los estados de excepción se

suspenden", pues en todo caso, siempre se estará de conformidad con los principios del derecho internacional humanitario ii) interdependencia e indivisibilidad: que están relacionados entre sí, esto es, no puede hacerse ninguna separación ni pensar que unos son más importantes que otros, deben interpretarse y tomarse en su conjunto y no como elementos aislados. Todos los derechos humanos y las libertades fundamentales son indivisibles e interdependientes; debe darse igual atención y urgente consideración a la aplicación, promoción, y protección de los derechos civiles, políticos, económicos, sociales y culturales, esto es, complementarse, potenciarse o reforzarse recíprocamente; y iii) progresividad: constituye el compromiso de los Estados para adoptar providencias, tanto a nivel interno como mediante la cooperación internacional, especialmente económica y técnica, para lograr progresivamente la plena efectividad de los derechos que se derivan de las normas económicas, sociales y sobre educación, ciencia y cultura, principio que no puede entenderse en el sentido de que los gobiernos no tengan la obligación inmediata de empeñarse por lograr la realización íntegra de tales derechos, sino en la posibilidad de ir avanzando gradual y constantemente hacia su más completa realización, en función de sus recursos materiales; así, este principio exige que a medida que mejora el nivel de desarrollo de un Estado, mejore el nivel de compromiso de garantizar los derechos económicos, sociales y culturales.

CUARTO TRIBUNAL COLEGIADO EN MATERIA ADMINISTRATIVA DEL PRIMER CIRCUITO.

separacion.jpgDécima Época

Instancia: Primera Sala

Fuente: Semanario Judicial de la Federación y su Gaceta, Libro XVI, Enero de 2013, Tomo 1.

Registro: 2002505.

Tesis: Aislada

Tesis: 1a. XXI/2013 (10ª.)

Materia (s): Constitucional.

Página 627.

DERECHOS FUNDAMENTALES. SU DIMENSIÓN SUBJETIVA Y OBJETIVA.

Los derechos fundamentales gozan de una doble cualidad dentro del ordenamiento jurídico mexicano, ya que comparten una función subjetiva. Por una parte, la función subjetiva implica la conformación de los derechos fundamentales como derechos públicos subjetivos, constituyéndose como inmunidades oponibles en relaciones de desigualdad formal, esto es, en relaciones con el Estado. Por otro lado, en virtud de que su configuración normativa más abstracta y general, los derechos fundamentales tienen una función objetiva, en virtud de la cual unifican, identifican e integran, en un sistema jurídico determinado, a las restantes normas que cumplen funciones más específicas. Debido a la concepción de los derechos fundamentales como normas objetivas, los mismos permean en el resto de componentes del sistema jurídico, orientando e inspirando normas e instituciones pertenecientes al mismo.

separacion.jpgDécima Época

Instancia: Tribunales Colegiados de Circuito

Fuente: Semanario Judicial de la Federación y su Gaceta, Libro XX, Mayo de 2013, Tomo 2.

Registro: 2003548.

Tesis: Jurisprudencia

Tesis: I. 3º.P. J/1 (10ª.)

Materia (s): Común.

Página 1221.

DERECHOS FUNDAMENTALES. CUANDO DE MANERA SUFICIENTE SE ENCUENTRAN PREVISTOS EN LA CONSTITUCIÓN POLÍTICA DE LOS ESTADOS UNIDOS MEXICANOS, SE TORNA INNECESARIO EN INTERPRETACIÓN CONFORME ACUDIR Y APLICAR LA NORMA CONTENIDA EN TRATADO O CONVENCIÓN INTERNACIONAL, EN TANTO EL ORDEN JURÍDICO EN SU FUENTE INTERNA ES SUFICIENTE PARA ESTABLECER EL SENTIDO PROTECTOR DEL DERECHO FUNDAMENTAL RESPECTIVO.

Acorde a lo dispuesto por el artículo 1º. de la Carta Magna, en reforma publicada en el Diario Oficial de la Federación el diez de junio de dos mil once, vigente a partir del día siguiente, en sus dos primeros párrafos se establece que en los Estados Unidos Mexicanos todas las personas gozarán de los derechos humanos reconocidos en la Constitución y en los tratados internacionales de los que el Estado Mexicano sea parte, así como de las garantías para su protección, cuyo ejercicio no podrá restringirse, ni suspenderse, salvo en los casos y bajo las condiciones que la propia Constitución establece, en forma adicional se determina que las normas relativas a los derechos humanos se interpretarán conforme

a esa norma fundamental y con los tratados internacionales de la materia favoreciendo en todo tiempo a la persona en su protección más amplia. De este modo, el referido método de interpretación conforme

entraña que los derechos fundamentales positivizados en los tratados, pactos y convenciones internacionales prevalecen respecto de las normas del orden jurídico de fuente interna si contienen disposiciones más favorables al goce y ejercicio de esos derechos, lo cual lleva a establecer que la obligación del Estado Mexicano se refiere no sólo a garantizar el ejercicio de los derechos humanos enumerados en la Constitución, sino también los contenidos en esos instrumentos internacionales, cuyo conjunto puede considerarse integra un bloque unitario de protección. Sin embargo, la aplicación del principio pro persona no puede servir como fundamento para aplicar en forma directa los derechos fundamentales contemplados en los tratados internacionales, no obstante que el derecho internacional convencional sea una fuente del derecho constitucional de carácter obligatorio, toda vez que tal principio constituye propiamente un instrumento de selección que se traduce en la obligación de analizar el contenido y alcance de los derechos humanos contenidos en dos o más normas que regulan o restringen el derecho de manera diversa, a efecto de elegir cuál será la aplicable en el caso concreto, lo que, por un lado, permite definir la plataforma de interpretación de los derechos humanos y, por otro, otorga un sentido protector a favor de la persona humana, en tanto la existencia de varias posibles soluciones a un mismo problema obliga a optar